“Qual o percentual de perda do seu dinheiro que você está confortável em um investimento?”

Se você já fez um cadastro em uma corretora de valores possivelmente já respondeu a essa pergunta.

Por definição da CVM (Comissão de Valores Mobiliários), que é a entidade responsável por fiscalizar o mercado de capitais no Brasil, todas as instituições financeiras que distribuem produtos de investimentos precisam definir um perfil de risco para os seus clientes.

Mas afinal, o que é risco? Qual a definição de risco?

Quando falamos de risco em termos de investimentos, no mercado financeiro, a melhor definição de risco que eu conheço é a seguinte:

“o risco é o grau de incerteza a respeito da rentabilidade de um investimento”.

Ou seja, quando eu invisto em um ativo no mercado financeiro, o quanto eu sei a respeito do que pode acontecer com o meu dinheiro? Pode subir? Se sim, quanto? Pode cair? Se sim, quanto? Apenas um parte ou todo o meu dinheiro? Ou simplesmente pode permanecer o mesmo. Isso é o risco no mercado financeiro.

Mas após responder àquele questionário ao abrir conta em uma corretora, você normalmente receberá uma classificação que é uma dessas 3, a respeito do seu perfil de risco:

- Investidor Conservador

- Investidor Moderado

- Investidor Arrojado

Com base nisso, a corretora ou instituição financeira que você tem conta vai saber quais os melhores produtos de investimento para lhe oferecer.

Pode parecer besteira e talvez até um saco responder esse questionário, mas é muito importante entender o seu perfil de risco e os seus objetivos nos investimentos.

Neste artigo você vai entender quais são os 4 tipos de riscos existentes no mercado financeiro a fim de saber como gerenciar esses riscos da melhor forma possível.

Mas já quero lhe avisar que, não importa o quão conservador você possa ser com o seu dinheiro, não existe ativo completamente livre de risco!

Índice de Conteúdo

Risco Sistemático vs Risco Não Sistemático

É verdade que existem 4 tipos de riscos no mercado financeiro que são inerentes aos investimentos, e em breve abordaremos cada um deles.

Mas antes você precisa entender dois riscos gerais, o risco sistemático (ou risco sistêmico) e o risco não sistemático (ou risco não sistêmico).

O risco sistemático é aquele que afeta todo o sistema. É comum escutar que este é o risco não-diversificável. Mas como assim?

Porque este risco, como o próprio nome já diz, ele afeta todo o sistema. E por mais que possa parecer um tanto desesperador, não há nada que você possa fazer para se proteger contra esse risco.

Um exemplo deste risco é a pandemia causada pelo Coronavírus. Quando ela efetivamente chegou ao Brasil, em março de 2020, a bolsa de valores despencou.

Não existe uma classe de ações que se salvou, não interessa se era uma ação do ramo de saúde, de alimentos, de tecnologia, financeira, seja o que for, todas caíram. Até mesmo o ouro, que é considerado o ativo universal de reserva de valor, teve a sua cotação depreciada.

Ou seja, todos os ativos da bolsa caíram e muitos de renda fixa sofreram impacto também, com exceção de alguns derivativos que apostam contra a queda de outros ativos, mas isso é assunto para outro artigo.

Bom, entendo o risco sistemático, fica mais fácil de entender o risco não sistemático não é mesmo?

Esse se trata daquele que afeta apenas algumas empresas ou alguns setores específicos da economia. E este sim, pode ser gerenciado através da diversificação de ativos.

Portanto, imagine que uma praga destrói grande parte das plantações de café, milho e diversas outras commodities. Com certeza as empresas que dependem desses insumos vão ser afetadas. E se você possui em sua carteira de investimentos, apenas ações de empresas de commodities, você sofrerá muito.

Entretanto, empresas do setor financeiro, de tecnologia e outros provavelmente não serão afetadas. E algumas espécies de títulos de renda fixa também não serão nada afetados. Por isso que, ao ter uma carteira de investimentos bem diversificada, você consegue diluir o risco não sistemático.

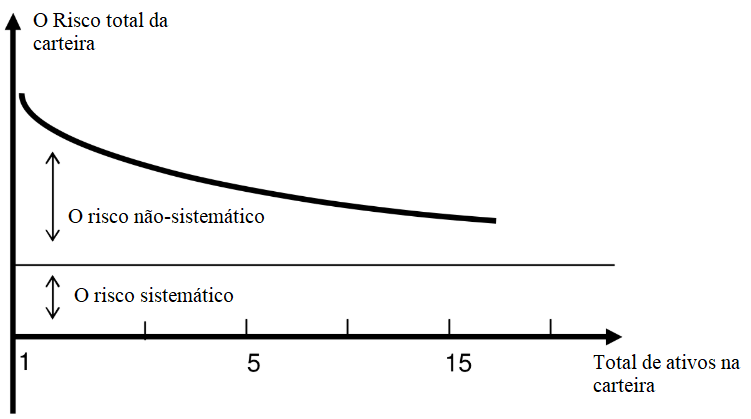

O gráfico abaixo demonstra a relação da diversificação com o risco sistemático e o risco não sistemático.

O eixo y do gráfico (vertical) é o risco total da carteira, enquanto que o eixo x (horizontal) é o número total de ativos na carteira.

Perceba que quanto maior o número de ativos em uma carteira de investimentos, o risco não sistemático vai diminuindo muito.

Entretanto, o risco da carteira nunca vai ultrapassar a linha do risco sistemático, não interessa quantos ativos sejam colocados, pois este não pode ser diversificado.

Riscos de Investimentos

Agora que você já sabe a diferença entre o risco sistêmico e o risco não sistêmico, podemos avançar para outros riscos, que fazem parte dos riscos que nós podemos gerenciar.

Estes riscos são inerentes aos investimentos. Ou seja, todos os investimentos vão possuir pelo menos alguns desses riscos, seja em um grau mais elevado ou em um grau menor.

Risco de Crédito

O primeiro risco que está presente em diversos investimentos é o risco de crédito. De uma forma bem simples, isso se trata basicamente do risco de a outra parte não lhe pagar. Seja porque a instituição financeira que você investiu o seu dinheiro quebrou ou por algum outro motivo.

E aqui tem um detalhe muito interessante: o risco de crédito não existe na renda variável. Apenas na renda fixa!

“Ué, mas como assim só existe na renda fixa?”

Veja bem.

Para que exista o risco de uma outra parte não pagar o que ela lhe deve, você concorda comigo que necessariamente é preciso haver um empréstimo de uma parte para a outra?

Pois é.

Acontece que a renda fixa é a única modalidade de investimento onde qualquer tipo de ativo é sempre um empréstimo de uma parte para outra. Seja um empréstimo para uma instituição financeira, uma empresa de capital aberto ou uma securitizadora.

E esses empréstimos sempre precisam ter um prazo e uma rentabilidade definida.

Já na renda variável isso não acontece, pois na renda variável os investimentos normalmente acontecem em forma de participação societária. Ou seja, você compra um ativo com o objetivo de se tornar dono de uma parte deste ativo (ações por exemplo).

Sabendo disso, alguns investimentos de renda fixa vão ter um risco de crédito menor, como os títulos do tesouro direto, que são os ativos com menor risco de crédito do país, pois são emitidos pela própria secretaria do governo nacional.

Existem os títulos de renda fixa privada também, que podem não ter um risco de crédito tão baixo quanto os títulos públicos, mas que ainda assim possem um risco de crédito relativamente baixo, principalmente os que são cobertos pelo FGC (Fundo Garantidor de Crédito).

Já os que não são cobertos pelo FGC, como as debêntures, possuem um risco de crédito mais elevado, mesmo elas podendo ter outros tipos de garantia.

Só que claro, quanto maior o risco de um investimento, maior o retorno esperado do mesmo, caso contrário o risco não se paga e ninguém investiria nestes ativos mais arriscados.

Afinal, por que as pessoas investem em ações se o risco de perder dinheiro é tão alto?

Simples, porque o retorno que elas podem trazer também é muito alto, bem mais alto do que o risco de perder dinheiro. Porque o máximo que você pode perder de dinheiro em uma ação (sem estar alavancado) é o dinheiro que investiu. Entretanto para cima não há limite, você pode multiplicar seu capital por 5, por 10 ou por 100.

Risco de Mercado

O segundo risco dos investimentos é o risco de mercado. Que se trata do risco de o preço de um ativo oscilar.

E nesse caso, é claro que esse risco existe sim na renda variável. E aproveitando o gancho do tópico anterior, os ativos que melhor representam este risco são as ações e os demais ativos de renda variável.

Porque depois que você coloca seu dinheiro em uma ação, não há como saber se o preço do ativo vai subir, cair ou permanecer o mesmo.

E por mais que os ativos de renda variável, que são negociados em bolsa, sejam os mais visíveis de se imaginar o risco de mercado, ele também está muito presente nos ativos de renda fixa. Muito mais do que você imagina!

Acontece que o preço dos títulos de renda fixa oscilam muito. E é por esse motivo que é possível sim perder dinheiro em títulos de renda fixa, até mesmo em títulos públicos negociados através do tesouro direto, caso um investidor não saiba o que está fazendo.

Se você está se perguntando como funciona o risco de mercado na renda fixa, eu já publiquei um vídeo lá no canal do youtube explicando como funciona o risco de mercado em um título prefixado do tesouro direto. Recomendo que assista esse vídeo para entender de uma vez como funciona isso:

Risco de Liquidez

O terceiro é o risco de liquidez, que se trata do risco de um investidor não conseguir vender um ativo pelo preço desejado.

Um ótimo exemplo de ativos com alto risco de liquidez são os imóveis físicos. Podemos dizer que os imóveis físicos possuem uma baixa liquidez ou um alto risco de liquidez, dá na mesma.

Mas por que os imóveis possuem alto risco de liquidez?

Porque se eu possuo um imóvel que está avaliado em R$ 1 milhão, o que me garante que ele vale R$ 1 milhão?

Ele somente vale isso tudo se existirem pessoas dispostas a pagar esse preço pelo meu imóvel, correto?

Então se eu precisar vender esse imóvel de forma rápida porque por algum motivo eu preciso do dinheiro de imediato, e não encontrar ninguém disposto a pagar R$ 1 milhão por ele, talvez eu tenha que me desfazer dele por 800 mil ou 700 mil reais.

Ou seja, eu não consegui vender o meu imóvel pelo preço que eu gostaria. Isso é o risco de liquidez.

E na renda fixa isso acontece bastante, principalmente com títulos que possuem um prazo de vencimento mais longo.

Por exemplo: se eu investir em um título de renda fixa com vencimento somente em 5 anos, e precisar do dinheiro antecipadamente, eu terei que negociar esse título no mercado secundário (encontrar outro investidor disposto a comprar o meu título).

Entretanto, qualquer pessoa que estiver disposta a comprar o meu título no mercado secundário, dificilmente pagará o que eu gostaria que pagassem no título, que foi o que eu paguei quando investi mais os juros que renderam até o momento. Portanto, eu terei que vendê-lo por um preço menor do que eu paguei e assim terei prejuízo.

Risco Operacional

O quarto tipo de risco que é inerente aos investimentos é o risco operacional. E como o próprio nome já diz, se trata do risco de ocorrer algum erro operacional durante o processo de investimento.

E esse erro pode ser tanto por parte do próprio investidor, quanto um erro do sistema, seja da corretora utilizada ou da própria B3 (bolsa de valores brasileira).

Se um investidor estiver operando na bolsa de valores, e durante o processo de investimento ou de resgate ocorrer algum erro no sistema da bolsa ou da corretora que incorra em perdas para esse investidor, isso é considerado um erro operacional.

Claro que é muito raro isso acontecer. O mais comum é o erro humano, por parte do próprio investidor. O famoso “dedo gordo”.

Sabe quando você vai digitar alguma coisa no teclado (seja do computador ou do celular) e sem querer aperta mais de um botão ao mesmo tempo? Ou aperta o botão do lado? Pois é, isso pode acontecer sem que a pessoa se dê conta e envie a ordem assim.

É claro que para casos como esse a própria bolsa de valores possui seus mecanismos de defesa, os chamados túneis de negociação.

Um exemplo de túnel de negociação é o túnel de rejeição. Quando uma ordem é enviada para a bolsa que difere muito da cotação que está sendo negociada no momento para aquele ativo, essa ordem é rejeitada automaticamente.

Por exemplo: imagine que um ativo está sendo negociado a 10 reais, então entra uma ordem de venda desse ativo por 1 real. Por que alguém venderia algo que vale 10, por apenas 1 real? Provavelmente foi um erro de digitação, portanto esse tipo de ordem é automaticamente rejeitada.

Risco Soberano

Agora que você já entende a definição de risco, entende a diferença entre o risco sistemático e não sistemático, e já sabe quais são os 4 riscos dos investimentos, vamos entender o conceito de risco soberano, que também é conhecido como risco Brasil, ou risco país.

Como você sabe, existe uma diversidade enorme de investimentos no Brasil, alguns de renda fixa, outros de renda variável, e cada um deles possui em algum grau os riscos mencionados acima.

E talvez você já tenha escutado que o Tesouro Selic é considerado o “ativo livre de risco”, pois é o investimento com menor risco no país.

Mas como eu disse no início deste artigo, não existe ativo completamente livre de risco. O Tesouro Selic possui risco de mercado também, não tão alto quanto os demais títulos do Tesouro Direto, mas possui.

Só que além disso, podemos definir que o maior risco do Tesouro Selic, é o risco Brasil. Que se trata basicamente de o Brasil quebrar.

Veja bem.

Existem as chamadas agências de rating, que são instituições que classificam ativos entre mais arriscados e menos arriscados para investir.

Mas elas também fazem isso com países, classificando-os como mais arriscados ou menos arriscados.

O Brasil tem a sua nota, que diga-se de passagem não é lá tão boa, devido principalmente à deterioração de situação fiscal do país (gastos públicos nas alturas).

E por mais que para algumas pessoas isso possa parecer pouco provável, é possível sim que um país venha a quebrar, inclusive o Brasil. Existem diversos exemplos de países que já quebraram (pesquise sobre a Grécia em 2011).

“O que fazer então?”

Simples, lembra de como nós podemos diminuir o risco não sistemático? Através da diversificação.

Só que para diminuir o risco Brasil, não basta apenas diversificar entre ativos, nós precisamos diversificar entre países. Ou seja, é muito importante investir uma parte do seu patrimônio em ativos fora do Brasil.

E um país que é quase que obrigatório ter em sua carteira é os Estados Unidos. Pois se trata da maior economia do mundo, e a sua moeda é usada como reserva mundial. Por isso é essencial ter investimentos em dólar.

Neste vídeo eu abordo em mais detalhes cada um dos 4 tipos de riscos inerentes aos investimentos e explico de uma forma mais visual sobre o Risco Soberano:

Conclusões

Por mais que você seja um investidor conservador, não há como ficar completamente livre de risco.

Todos os ativos possuem algum risco embutido, seja em maior ou menor grau. E mesmo que você decida por não investir seu dinheiro, você estará sujeito ao risco da inflação, onde seu dinheiro estará se desvalorizando dia após dia, o que é muito pior.

Mas também não precisa se desesperar. Porque ao entender como funcionam os riscos, você já está muito mais apto para lidar com eles.

A partir de agora lembre-se sempre de enxergar quais os ricos embutidos em cada investimento antes de fazer seus aportes. Pois sabendo isso, tenho certeza que você se sentirá muito mais tranquilo.

Forte abraço,

Francisco

Hello Francisco,

I need your E-mail address for the possible cooperation.

Thank you.

Hello Slawek, you can send a message at the page “Contato” on the upper side of the website.

Acredito que a diversificação de fato reduz o risco. A gestão pode ficar um pouco mais complexa, mas é o melhor caminho na minha visão.

Concordo Kayque!

Parabéns pelo conteúdo, também vi esse “Destrave as Primeiras Vendas” através desse eBook: https://sun.eduzz.com/1334088?a=13548823